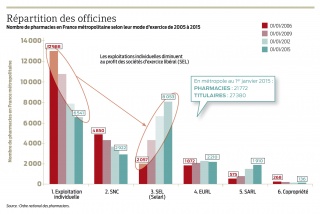

Les années se suivent… mais ne se ressemblent pas tout à fait. 2014 aura ainsi été l’année de la victoire des sociétés d’exercice libéral (SEL) sur l’exploitation individuelle des pharmacies (voir graphique « Répartition des officines » ci-contre). Un tournant historique dont la profession n’a pas encore tiré toutes les leçons. Deuxième grand changement, l’évolution de la législation autour des remises génériques qui ont été plafonnées à 40 % au 1er octobre 2014, mais dont les effets ne se feront donc pas pleinement sentir dans l’analyse des bilans de l’an dernier. Les prestations de service sont toutefois en diminution marquée à partir du quatrième trimestre 2014, avec – 6,5 %, signe que la réforme convertissant ces prestations en remises commençait à faire effet.

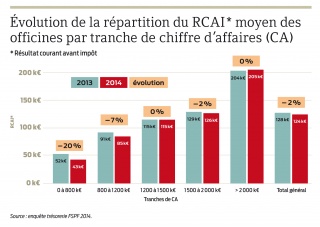

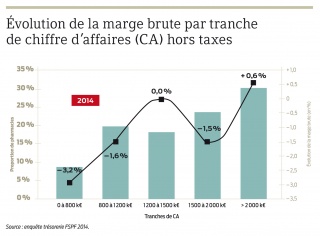

Outre cette analyse attendue sur les génériques, l’information la plus marquante de l’enquête de la FSPF sur la trésorerie 2014 est le ralentissement très net de l’économie des officines de petite taille, au chiffre d’affaires (CA) inférieur à 800 000 euros, à tel point qu’on peut parler d’un krach pour ces structures.

Ce que le cabinet KPMG appelait déjà pudiquement l’« effet taille », dans son étude « Moyennes professionnelles 2015 » parue en mars dernier, semble donc avoir atteint son point culminant en 2014. Le chiffre avancé par la FSPF dans son analyse est même unique dans les annales : – 20 % sur le résultat courant avant impôts (RCAI) de ces petites officines ! En un an à peine. Extrêmement inquiétant pour des titulaires déjà confrontés à d’importants problèmes à la revente de leur fonds (voir « Qui veut la peau des petites officines ? », Le Pharmacien de France, no 1235). Et chez leurs confrères se situant entre 800 000 euros et 1,2 million d’euros de CA, la baisse est également très marquée, bien que légèrement inférieure, avec – 7 % (voir graphique « Évolution de la répartition du RCAI moyen des officines par tranche de chiffre d’affaires » ci-contre).

Handicap de taille

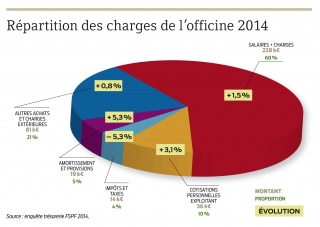

Cette situation unique, Philippe Besset, vice-président de la FSPF, l’attribue à une double cause, malheureusement bien connue des pharmaciens concernés : en premier lieu, « les ressources n’ont pas augmenté en 2014, les charges si [voir graphique « Répartition des charges de l'officine 2014 » ci-contre]. Or dans les petites officines, il est beaucoup plus difficile de réduire ses charges – notamment salariales – que dans les autres. » La seconde explication, selon le syndicaliste, réside dans le fait qu’« en 2014, les baisses de prix ont particulièrement visé des médicaments destinés à traiter des maladies chroniques : sartans, statines, antagonistes calciques, inhibiteurs de la pompe à protons… » Et ce sont précisément ces pharmacies dites « de proximité » – pas celles de passage ou des centres commerciaux – qui en délivreraient le plus. Le cercle vicieux est bouclé.

Rentabilité stagnante

Mais il existe tout de même quelques raisons de se réjouir pour ces officines de petite taille, notamment du côté des génériques. « Le changement de politique commerciale des laboratoires de génériques aura eu beaucoup d’avantages pour les pharmaciens dans la mesure où les remises ne sont précisément plus associées à des prestations à réaliser et sont immédiatement versées aux pharmacies, petites ou grandes, poursuit Philippe Besset. J’estime que le système est égalitaire et même favorable aux petites officines, puisque les grilles de remises des génériqueurs sont les mêmes pour tout le monde et qu’elles sont facilement accessibles, y compris via les grossistes. Pas besoin d’avoir de rapport direct avec les génériqueurs. » En d’autres termes, globalement, les montants alloués aux pharmaciens sont identiques mais ils sont distribués différemment, avec un léger avantage pour les petites pharmacies.

Concernant le reste des résultats de l’enquête trésorerie 2014, Interfimo affirmait début 2015, dans son étude annuelle sur la pharmacie, qu’« en 2014, le taux d’excédent brut d’exploitation (EBE) – après cotisations sociales des titulaires – en hausse de 0,2 point se situ[ait] autour de 12,5 % du chiffre d’affaires hors taxes ». Côté FSPF – dont l’enquête ne concerne que des sociétés soumises à l’impôt sur le revenu (IR) –, les résultats sont plus moroses, avec – 2,10 % en 2014. Une comparaison qui signe une situation plus dégradée pour les officines assujetties à l’IR que pour la population générale des officines, composée à parts presque égales d’entreprises soumises à l’IR (SNC, exploitation individuelle…) et à l’impôt sur les sociétés-IS (SEL, EURL, SARL…). Rappelons qu’il est toujours plus délicat d’évaluer la prospérité et le niveau de vie des titulaires de ces dernières puisque, comme le soulignait déjà l’Inspection générale des affaires sociales (Igas) en 2011 dans son rapport sur la pharmacie d’officine, « si pour les officines à l’IR, le revenu des titulaires équivaut au résultat, pour les officines à l’IS, il faut isoler de la masse salariale les salaires de gérance que s’octroient les titulaires et les rapprocher du résultat pour obtenir le revenu des titulaires ».

Et les SEL, dans tout ça ?

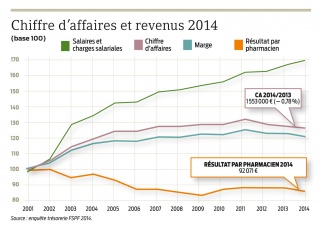

Les revenus des titulaires en SEL constituent donc un angle mort pour les études économiques disponibles. Selon Interfimo, « sur la période 2005-2014, avec une progression de l’EBE de 14 % en valeur, l’évolution du pouvoir d’achat du pharmacien est nulle après impact de l’inflation ». Si l’on revient du côté de l’enquête trésorerie FSPF, le bilan est légèrement plus sombre, avec une perte de 20 % du pouvoir d’achat sur une période presque comparable, comprise entre 2001 et 2014, et un résultat par pharmacien également en décroissance sur la même période (voir graphique « Chiffre d'affaires et revenus 2014 » ci-contre). Par ailleurs, le chiffre d’affaires des 700 officines de l’enquête FSPF est en diminution de 0,78 % entre 2013 et 2014, une donnée qui correspond tout à fait à celle d’Interfimo et de KPMG, dont l’étude « Moyennes professionnelles 2015 » avance une baisse de CA de 1 %. Tout en rappelant encore une fois que « [le CA] n’est pas un indicateur pertinent de mesure de l’activité dans le secteur de la pharmacie d’officine. Il ne le sera plus du tout à compter de 2015, du fait des nouveaux modes de rémunération intégrant les honoraires de dispensation ».

Basta le chiffre d’affaires !

L’habitude des pharmaciens de considérer le CA comme un indicateur fiable pour la santé de leur entreprise, et pour valoriser leur fonds lors d’une cession, se doit donc d’être perdue une bonne fois pour toutes. Le passage aux honoraires de dispensation « à la boîte » – 0,80 euro le 1er janvier dernier, 1 euro le 1er janvier prochain – va inéluctablement y pousser la profession. L’indicateur privilégié, vos experts-comptables ne cessent de vous le répéter, devient donc une bonne fois pour toutes l’EBE. Selon les résultats de l’enquête FSPF, rappelons que ce dernier n’est pas à la fête en 2014, puisqu’il passe de 158 000 euros en 2013 à 155 000 euros. Modifier l’indicateur ne change donc rien à la situation dégradée des pharmacies !